자본확충 새판…상장로드맵 완성

이리츠코크랩·리테일·월드 패션부문

이랜드(회장 박성수)가 이리츠코크렙의 상장완료에 이어 이랜드리테일까지 연내 상장예비심사청구를 목표했다. 이를통해 내년 상반기 코스피 상장을 위해 본격적인 자본 확충에 나섰다. 장기적으로 이랜드월드 패션사업부문 까지 상장을 추진하는 하는 등 새 틀 짜기에 분주한 모습이다. 이랜드는 중장기 자본 구조 안정화를 위해 최근 메리츠금융그룹과의 전략적 파크너쉽을 구축했다.

이랜드그룹 최고 재무책임자인 이윤주 CFO는 “상반기 1조 자본유치를 완성하지 못했지만 메리츠금융그룹과의 파트너쉽 구축으로 충분한 시간을 확보했다”면서, “인수금융 단계를 없애고 거래구조를 단순화해 긴 호흡으로 새롭게 시작해, 이미 관심 있는 해외투자자 중심으로 적극적으로 논의 중”이라고 말했다. 이어서 그는 “유통사업부문인 이랜드리테일은 내년 상반기 상장하고 향후 이랜드월드 패션사업 부문까지 상장을 진행해 중장기적인 자본 안정화를 꾀하겠다”고 내비쳤다.

이랜드는 당초 올 상반기까지 부채비율 100% 수준까지 낮추겠다고 다짐했다. 하지만 기존 투자 구조설계를 선 중 후 순위로 나눠 진행하면서 후순위 투자자가 자리 잡은 상황에서 인수금융 참여자를 구하기가 쉽지 않았다고 밝혔다. 거기에 각 순위별 투자자간의 이해관계가 첨예하게 대립되면서 투자자간 합의점을 찾지 못했다. 이에, 거래 구조를 단순화해 자본 확충을 새롭게 시작한다.

최근 이랜드그룹은 메리츠와 전략적 파트너쉽을 구축해 기존 회사채를 4천억 규모로 늘리고 만기구조를 장기화 하는데 합의했다. 이를 기반으로 새로운 자본 확충은 인수금융을 과감히 없애며 거래 구조를 단순화 하고 해외 투자자를 대상으로 투자 참여를 이끌어 낼 예정이다.

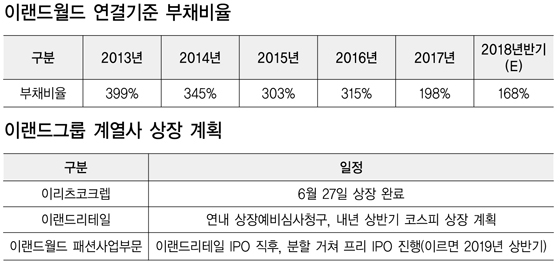

이 CFO는 “그룹의 영업실적이 작년 4분기부터 3분기 연속 영업이익 1천억 달성이 예상되는 등 그룹의 현금흐름이 안정적인 상황이지만 유휴자산 매각 등을 포함한 자본구조를 건실하게 바꾸는 재무구조개선작업은 멈추지 않고 지속할 것”이라며, “향후 계열사 상장 등을 진행하면서 자본 시장과의 적극적인 소통을 이어갈 것”이라고 밝혔다. 실제로 그룹의 부채비율 낮추기 작업은 수치로 증명되고 있다. 지난해 말 그룹 연결 부채비율은 198%, 올해 상반기에 168%까지 떨어질 것이라고 예상했다.

국내 50여개 매장을 운영 중인 아울렛 사업기반 유통사업 역시 핵심사업이다. 이는 중국 내 매년 폭발적인 성장세를 이어 가고 있는 온라인 사업과 함께 그룹비지니스의 중심이다. 한편, 이랜드그룹은 지속된 비수익 브랜드와 매장 철수 등 강력한 수익 건전성 중심 내실경영을 통해 체질 변화를 이뤘다는 판단이다. 실제로 티니위니와 모던하우스 매각이후 올해 상반기 영업이익은 동기대비 32% 증가가 증가했고, 계속사업부문은 78%까지 늘어난 실적을 기록했다고 밝혔다.