국내 남성복 시장 규모는 2013년 현재 약 4.5조원, 전년대비 2.3% 성장했다. 수행기관의 변경으로 인해 2012년 이전 자료와의 연속적 비교에 어려움이 있지만 2013년 GDP 3.0%, 물가 등을 고려한 국민소득의 실질 구매력을 보여주는 실질 GNI는 전년보다 4.0% 증가한 것을 감안하면 실질적인 마이너스 성장이다.

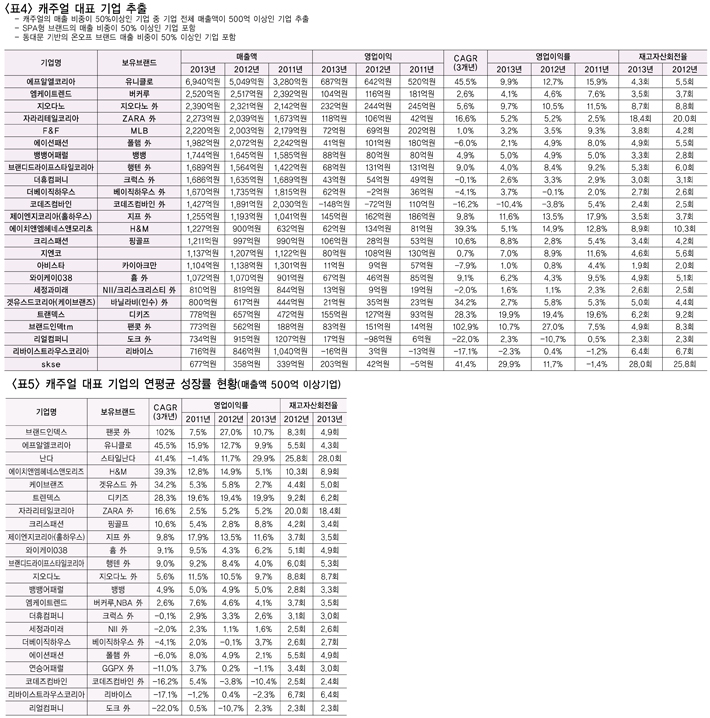

매출 규모 500억 이상의 남성복 대표기업의 3개년 CAGR 평균 2.0%, 11개 복종군에서 최하위를 기록했다. 타 복종군에서는 ‘유통형’, ‘저가’ 등 부진 속 선전기업이 한 두 개 있었던 반면 남성복 부분에서는 트래디셔널로 분류되었던 기업들을 제외하면 두각을 드러내는 기업이 없는 것이 특징이다.

대표적인 장치산업으로 대변되던 수트, 정장시장에 대한 소비 감소(캐주얼라이징)가 가장 큰 영향으로 보이나 향후 대처를 위한 명확한 대안이 없는 것이 시장의 정체를 가중시키고 있다.<표2 참조>

남성 전문 기업의 유통 채널과 상관없이 부진을 겪고 있다. 에프지에프, 우성I&C비롯 원풍물산, 세정, 파크랜드 등 유통의 형태와 상관없이 정장류 취급이 많은 브랜드를 보유하고 있는 기업의 평균적인 실적이 낮다.

어덜트캐주얼 시장의 캐주얼라이징이 나타나고 있다. 동일레나운, 평안엘앤씨 등 기존 남성 어덜트 캐주얼 시장의 소비자가 동일드방레와 같이 에이지에 대한 구분이 없는 트래디셔널과 유니클로와 같은 SPA, 그리고 캐주얼 브랜드의 남성복 라인으로 이동했다.

이는 유나이티드애로우, 빔스 등 캐주얼 기반의 브랜드가 남성복의 수트 비중을 넓혀 MS를 키웠던 일본의 남성복 시장의 변화와 맥을 함께 하는 것으로 보이며 남성복 시장은 정통 수트 시장을 제외하고 차츰 캐주얼영역으로 전면 흡수 될 것으로 보인다.<표3 참조>

캐주얼 글로벌 SPA 부상·토종브랜드 부진 지속

<캐주얼>

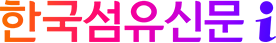

국내 캐주얼 시장 규모는 2013년 약 8.3조원, 전년대비 7.5% 성장을 나타냈다. 2012년 데이터부터 온라인과 글로벌 SPA가 포함되어 연속적인 증감률 비교가 어렵지만 동대문 기반의 온라인 기업의 매출이 파악되면서 실질적인 매출 규모가 상승한 것은 효과를 가져왔다.

매출 규모 500억 이상의 캐주얼 대표 기업의 3개년 CAGR 평균 11.9%으로 시장을 견인하고 있는 복종 중 하나다.<표2 참조> 500억 이상 매출의 기업 전체 3개년 CAGR 평균이 11.5%인 것을 감안, 캐주얼의 시장 규모는 캐주얼라이징 화두를 이끌며 시장 전체를 견인하고 있다.

향후, 남성복과 여성복은 수트와 캐주얼로 나뉘게 되며 이는 캐주얼 시장의 성장 여력과 매력도가 실제로는 높다는 것을 의미한다. 이런 매력을 점유한 것이 SPA와 동대문 기반의 온라인 기업으로 파악되고 있다. 소득 수준 3만불 이상이 되면 레저 산업이 발달 하는 것을 감안, 캐주얼 시장의 또 다른 성장여력은 스포츠 시장과의 경계에 있을 것으로 예상된다.

미국, 유럽, 일본 등도 소득수준 3만불이 넘으면서 특히 해양 스포츠 산업이 발달했고 이를 기반으로 요트, 서핑 등의 인스퍼레이션을 받은 브랜드들이 생겨났으며 이는 스포츠와 캐주얼의 적절한 믹스가 관건일 것으로 예상된다.(J.crew, A&F 등)

또 하나, 젊은 층의 스포츠 스트리트 감성의 확대 또한 캐주얼과 스포츠의 경계에서 새로운 니치 시장이 될 것으로 보임→ 햇츠온, 브랜드인덱스와 같이 대중성과 스트리트, 스포츠 감성을 믹스한 기업의 선전이 좋은 예다.

글로벌 SPA기업의 선전 속 토종 캐주얼 기업 부진한 실적을 보였다. 더휴컴퍼니, 세정과미래, 더베이직하우스 등 IMF이후 한국을 대표하며 성장해왔던 대표 캐주얼 기업의 연평균 성장률 마이너스 기록이 나타났다.

이슈를 선점한 기업의 선전도 볼 수 있다. 한때 감성캐주얼이 베이직 캐주얼시장을 잠식했던 것과 같이 SPA형 이외에 특별한 이슈가 없던 캐주얼 시장에서 자신만의 성격을 분명히 하고 있는 브랜드인덱스, 트랜덱스, 제이엔지코리아가 각각 102.9%, 28.3%, 9.8%의 3-CAGR를 기록하며 시장內 MS를 넓혀 가고 있다.

유통과 브랜드가 결합한 새로운 비즈니스모델의 두각이 나타났다. 이랜드가 자사의 유통망을 중심으로 성장하는 것과 같이 최근 아웃렛 등의 유통형기반기업이 브랜드 비즈니스로 확대하는 새로운 비즈니스 모델의 선전이 보였다.

케이브랜드가 대표적인 예로 모다아웃렛을 비롯한 8개의 계열사를 보유한 KIG홀딩스의 계열사로 그룹사가 보유한 온오프 유통망을 바탕으로 가파른 성장세를 보였다. 글로벌 SPA형 기업의 성장률 당분간 지속 전망세다.<표5 참조>

국내 대표 캐주얼기업의 부진 속에 3대 SPA형의 연평균 성장률은 지속적으로 오름세에 있으며 향후 대형 쇼핑몰의 확대에 따라 이들의 성장세도 지속될 것으로 전망된다. 특히 H&M의 COS등의 오픈과 함께 All Satins, 초저가형 SPA인 Joe Fresh의 상륙 등을 감안하면 글로벌 SPA형 기업의 MS도 더 증가할 것으로 보인다.

새로운 대안形인 유통인 온라인 시장을 빼놓을 수 없다. 3-CAGR 41.4%를 기록한 난다(화장품 매출 포함)의 가파른 성장세는 한국 기업들에게 있어 포스트 SPA에 대한 대안을 제시했다. 이는 한국의 높은 IT기술과 빅데이터 기반의 새로운 시장 창출의 가능성이 대두된다.